हाल ही में एक प्लेन क्रैश की खबर मीडिया में हर तरफ छाई हुई है। इस खबर को बार-बार देखने के बाद, आपको हवाई जहाज़ से सफर करना ड्राइविंग से ज़्यादा खतरनाक लगने लगता है, भले ही Statistics यह साबित करते हैं कि ड्राइविंग कहीं ज़्यादा रिस्की है।

ऐसा इसलिए होता है क्योंकि प्लेन क्रैश की dramatic और emotional छवि आपके दिमाग में आसानी से available है।

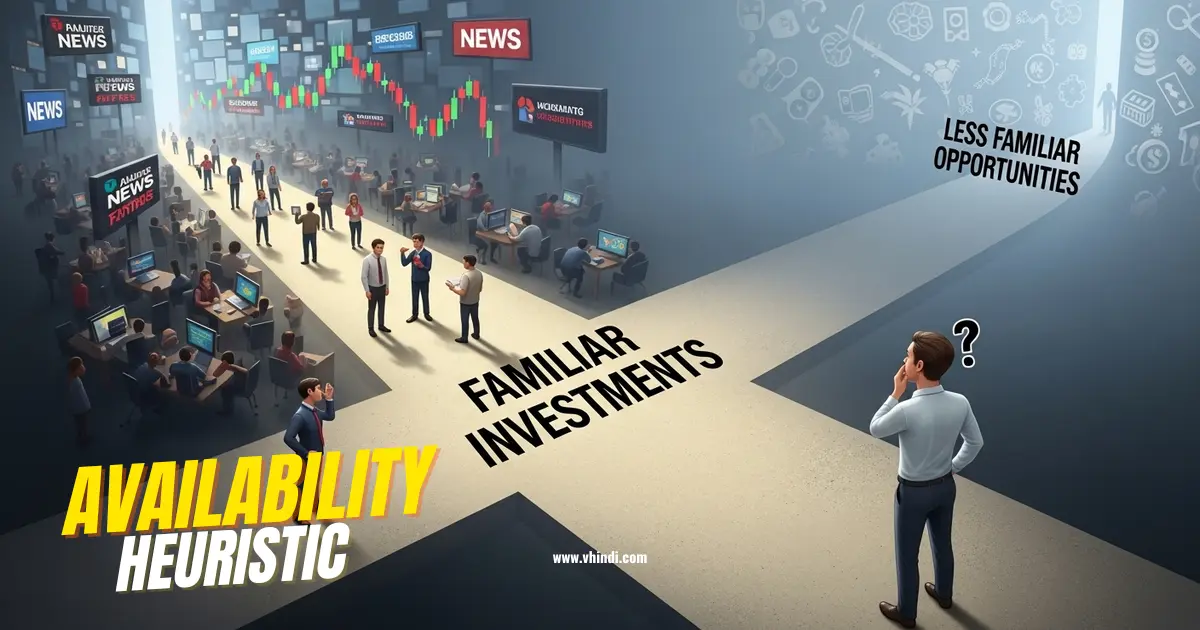

यह Behavioral Finance की दुनिया में Availability Heuristic का एक परफेक्ट उदाहरण है।

यह एक ऐसा मेंटल शॉर्टकट है जिसमें हम किसी घटना के होने की संभावना (probability) का अनुमान इस बात पर लगाते हैं कि उसके उदाहरण हमें कितनी आसानी से याद आते हैं।

Investing में, यह bias हमें गलत रिस्क का अंदाज़ा लगाने और खराब फैसले लेने पर मजबूर कर सकता है।

Page Contents

Availability Heuristic क्या है? – What is the Availability Heuristic?

Availability Heuristic एक मेंटल शॉर्टकट है जिसमें हम किसी चीज़ के महत्व (importance) या उसके होने की frequency को इस आधार पर judge करते हैं कि उससे जुड़ी जानकारी हमारे दिमाग में कितनी आसानी से आती है।

दूसरे शब्दों में, यदि कोई जानकारी recent की है, emotional है, या बार-बार दोहराई गई है, तो हमारा दिमाग यह मान लेता है कि वह बहुत महत्वपूर्ण और आम है।

हमारी मेमोरी एक कंप्यूटर की हार्ड ड्राइव की तरह नहीं है जो सभी डेटा को बराबर priority दे। हमारी मेमोरी dramatic और यादगार घटनाओं के प्रति biased रहती है।

Investment की दुनिया में Availability Heuristic

यह bias investors के फैसलों को कई तरह से प्रभावित करता है:

- Market Crash का डर: मीडिया Market Crash की ख़बरों को बहुत बड़े पैमाने पर कवर करता है। इन ख़बरों की यादें इतनी ताज़ा और डरावनी होती हैं कि investor हमेशा अगले Crash के डर में रहते हैं। वे इस चक्कर में बाज़ार की लंबी रिकवरी और ग्रोथ की हिस्ट्री को भूल जाते हैं।

- “Popular” Stocks में Invest करना: जब कोई Stocks (जैसे एक पॉपुलर IPO या कोई Tech कंपनी) लगातार Headlines में रहता है, तो उसका नाम हमारे दिमाग में सबसे पहले आता है। इसके कारण, लोग उसमें बिना ज़रूरी रिसर्च के invest कर देते हैं, सिर्फ़ इसलिए क्योंकि वह “available” है।

- डेटा नहीं, कहानियों पर भरोसा करना: आप अपने एक दोस्त से सुनते हैं कि उसने एक Penny Stock में 10 गुना मुनाफ़ा कमाया। यह कहानी इतनी प्रभावशाली होती है कि आप भी वैसे ही risky stocks ढूंढने लगते हैं। आप उन हज़ारों लोगों के डेटा को नज़रअंदाज़ कर देते हैं जिन्होंने Penny Stocks में अपना पैसा गंवाया है।

यह mental shortcut खतरनाक क्यों है?

आसानी से उपलब्ध जानकारी पर निर्भर रहना आपके Portfolio के लिए घातक हो सकता है:

- रिस्क की गलत समझ (Distorted Perception of Risk): यह bias आपको rare लेकिन dramatic घटनाओं (जैसे Crash) से ज़रूरत से ज़्यादा डराता है। वहीं, यह आपको धीमे और शांत खतरों (जैसे Inflation जो आपके पैसे की वैल्यू कम कर रहा है) को नज़रअंदाज़ करवाता है।

- ट्रेंड और थीम के पीछे भागना (Chasing Fads): जब कोई ख़ास थीम (जैसे Electric Vehicles या AI) मीडिया में छा जाता है, तो Availability Heuristic के कारण सभी उसमें invest करना चाहते हैं। इससे उस थीम से जुड़े stocks overvalued हो जाते हैं, और आप अक्सर उसमें Cycle के Top पर एंट्री करते हैं।

- खराब Diversification: आपका Portfolio उन्हीं assets और stocks का कलेक्शन बन जाता है जिनके बारे में आपने हाल ही में सुना है। आप उन Sectors को छोड़ देते हैं जो “बोरिंग” हैं लेकिन आपके Portfolio को Stability दे सकते हैं।

Availability Heuristic Bias से कैसे बचें?

इस मेंटल शॉर्टकट के प्रभाव को कम करने के लिए आपको एक conscious effort करना होगा:

- डेटा पर भरोसा करें, कहानियों पर नहीं: अपने फैसले कहानियों, सोशल मीडिया पोस्ट्स या न्यूज़ हेडलाइंस पर आधारित न करें। एक disciplined प्रोसेस बनाएं, जो long-term data और objective facts पर निर्भर हो।

- अपनी जानकारी के सोर्स बढ़ाएं: सिर्फ़ वही न पढ़ें जो पॉपुलर है। मार्केट की हिस्ट्री पढ़ें। उन Sectors के बारे में भी जानें जो अभी चर्चा में नहीं हैं। इससे आपके दिमाग में डेटा का एक बेहतर बैलेंस बनेगा।

- “कूलिंग-ऑफ” पीरियड अपनाएं: जब भी आप किसी “हॉट टिप” या डरावनी खबर के आधार पर तुरंत कोई एक्शन लेना चाहें, तो रुकें। अपने आप को 24 से 48 घंटे का समय दें। इससे उस जानकारी का emotional impact कम हो जाएगा और आप एक rational decision ले पाएंगे।

Conclusion

हमारा दिमाग एक कहानी सुनने वाली मशीन है, न कि एक डेटा प्रोसेस करने वाली। इसलिए, जो जानकारी एक अच्छी कहानी की तरह पेश की जाती है, वह हमें ज़्यादा प्रभावित करती है।

एक सफल investor, बनने के लिए, आपको इस mental weakness से ऊपर उठना होगा। आपको noise और signal के बीच का फर्क समझना होगा।

जब आप अपने फैसले इस आधार पर नहीं लेते कि आपको क्या आसानी से याद आता है, बल्कि इस आधार पर लेते हैं कि क्या सच में महत्वपूर्ण है, तभी आप Availability Heuristic के trap से बच सकते हैं।

People also ask :

यह एक मेंटल शॉर्टकट है जिसमें हम उस जानकारी पर ज़्यादा भरोसा करते हैं जो हमें आसानी से याद आती है। हमारा दिमाग यह मान लेता है कि अगर कोई घटना (जैसे न्यूज़ में देखा गया कोई stock) याद रखना आसान है, तो वह ज़्यादा महत्वपूर्ण और common होगा।

इसका सबसे कॉमन उदाहरण है प्लेन क्रैश की खबर देखने के बाद Flying से ज़्यादा डरना। जबकि Statistics के अनुसार ड्राइविंग ज़्यादा रिस्की है, लेकिन प्लेन क्रैश की डरावनी कहानी हमारे दिमाग में ज़्यादा आसानी से “Available” रहती है।

यह investors को Market Crash जैसे rare इवेंट्स से ज़रूरत से ज़्यादा डराता है। साथ ही, यह उन्हें “Popular” या “Hot Stocks” के पीछे भागने पर मजबूर करता है जिनके बारे में उन्होंने हाल ही में सुना हो, भले ही उनके Fundamentals अच्छे न हों।

इससे बचने के लिए अपने फैसले Long-term Data पर लें, न कि न्यूज़ हेडलाइंस या कहानियों पर। किसी भी “हॉट टिप” पर तुरंत एक्शन लेने से पहले 24 घंटे का “Cooling-off” पीरियड लें ताकि emotional impact कम हो जाए।